软银集团旗下的英国芯片设计公司Arm上月已秘密向美国证券交易委员会(SEC)提交了一份上市申请。而在本周,其上市进程又有了最新的重磅消息。据熟悉此事的人士对媒体透露,Arm目前正在与包括英特尔公司在内的潜在战略投资者进行谈判,后者正在考虑成为Arm IPO的锚定投资者。

一旦完成上市,Arm有望成为今年全球规模最大的IPO。这些知情人士表示,Arm已经与其他公司就参与首次公开募股进行了谈判,但由于此事属于私密,他们要求匿名。

这些人补充称,谈判目前还处于早期阶段,在最终上市前仍可能破裂。目前还不清楚他们将对Arm投资多少,或者是以哪类结构参与。

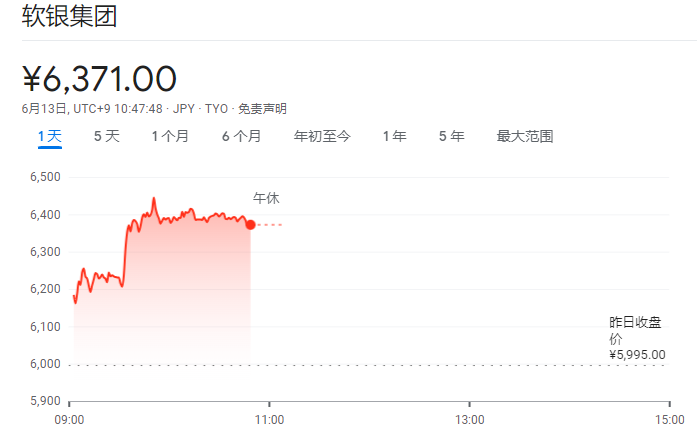

受上述消息提振,软银股票周二上午在东京市场上涨了约7%。英特尔和Arm的代表目前均拒绝发表评论。

软银此前已开始试探投资者对此次IPO的兴趣,而Arm最早将于9月在纽约启动股票发售,最多可能筹资100亿美元。

在首次公开募股中引入一个主要的投资者,可以帮助提高投资者兴趣和买入动力,尤其是在新上市的阶段。而锚定投资者 (anchor investor)是指在IPO路演和簿记开始前即明确表达了投资意向、并在路演和簿记第一天就下达订单 。

近年来,购买价值差不多1亿至2亿美元股票的锚定投资者,在与半导体相关的IPO中很受欢迎。

投资公司General Atlantic去年在英特尔支持的Mobileye Global Inc上市时投资了约1亿美元,而高通公司也在2021年GlobalFoundries Inc上市的过程中扮演了类似的角色。

英特尔与Arm或进一步加深联系?

目前,在推动英特尔公司重返半导体行业巅峰的进程中,英特尔首席执行官Pat Gelsinger的一个关键计划就是,向其他公司甚至竞争对手开放其工厂,即推进代工业务。Gelsinger希望通过新建工厂和迅速改进制造技术,能够在全球芯片代工市场与台积电和三星平起平坐,重新夺回在半导体行业的领先地位。

根据本月早些时候一份监管文件显示,英特尔将出售旗下自动驾驶公司Mobileye的部分持股,以为其后续发展筹集资金。Gelsinger计划后续对新工厂投资数千亿美元,为包括其他芯片公司和英特尔自己生产芯片。

英特尔和Arm此前已经宣布了技术合作。英特尔在今年4月表示,其旗下芯片代工服务事业部将与英国芯片设计公司Arm合作,以确保使用Arm技术的手机芯片和其他产品能够在英特尔的工厂生产。

Arm的芯片设计和行业标准指令集被用于各种产品,从博通公司的网络芯片、到苹果公司用于iPhone和MAC电脑的处理器,再到高通公司无处不在的手机芯片。

通过在Arm的IPO中占据一席之地,Gelsinger可能正在寻求表明他对Arm的承诺,并拥抱这种对外开放的创新之举。在其50多年的历史中,英特尔的工厂几乎完全致力于生产自身的产品设计。

软银创始人孙正义此前表示,他希望Arm的IPO能够成为芯片公司有史以来规模最大的IPO。有媒体此前报道称,Arm的估值最终可能在300亿至700亿美元之间。

软银在2016年以约320亿美元收购了Arm,2022年2月英伟达取消以400亿美元收购Arm的交易,之后软银宣布打算推动Arm进行IPO。